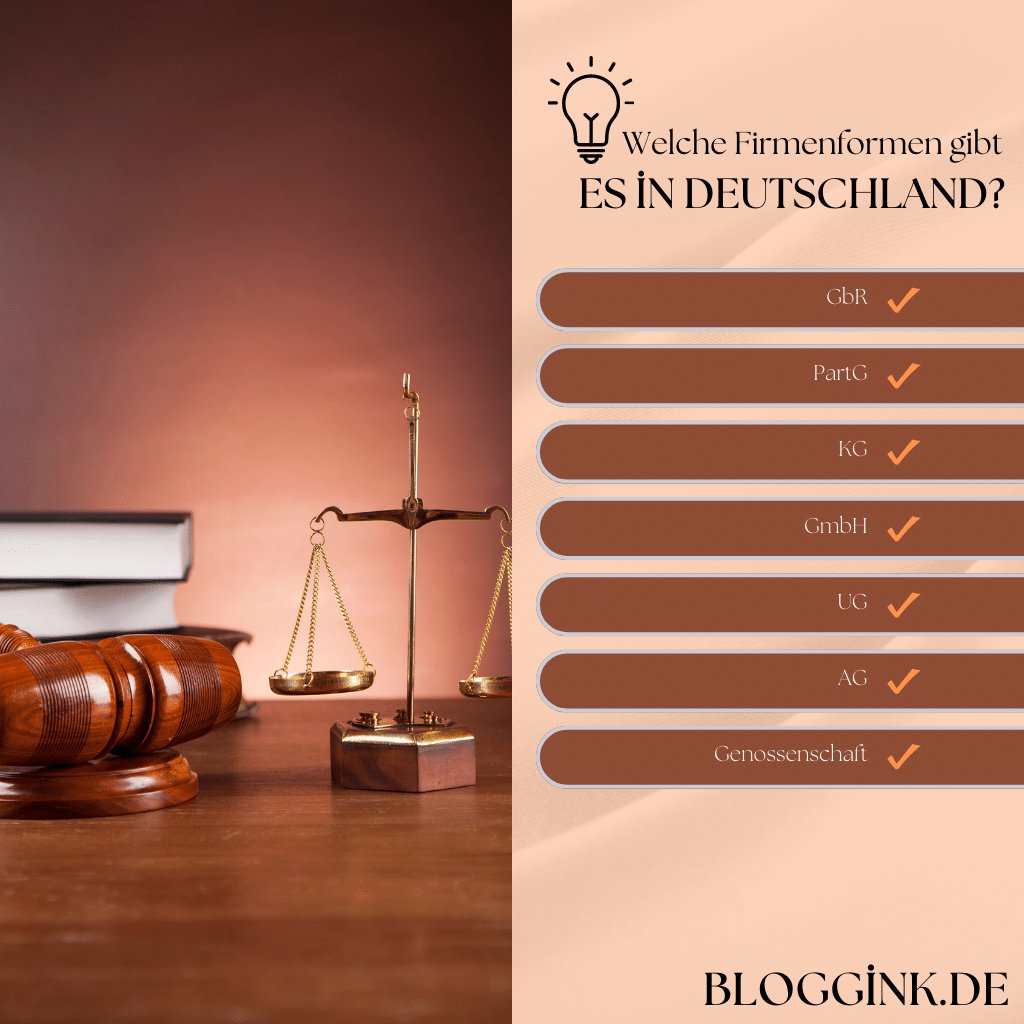

Welche Firmenformen gibt es in Deutschland?

Als Unternehmer in Deutschland gibt es viele Möglichkeiten, welche Art von Firma man gründen kann. Es ist wichtig, die verschiedenen Optionen zu kennen und zu verstehen, welche für die eigene Situation am besten geeignet ist. In diesem Artikel werden wir einen Überblick über die verschiedenen Firmenformen in Deutschland geben und deren Vor- und Nachteile diskutieren.

Einzelunternehmen

Ein Einzelunternehmen ist eine der einfachsten Formen einer Firma in Deutschland. Es wird von einer Person gegründet und geführt und es gibt keine formellen Anforderungen an die Gründung. Das Einzelunternehmen haftet jedoch mit dem privaten Vermögen des Inhabers und es gibt keine klare Trennung zwischen Geschäfts- und Privatvermögen.

Gesellschaft bürgerlichen Rechts (GbR)

Die GbR ist eine Gesellschaft, die von zwei oder mehr Personen gegründet wird. Es gibt keine formellen Anforderungen an die Gründung, aber es ist empfehlenswert, einen Gesellschaftsvertrag abzuschließen. Jeder Partner haftet mit seinem privaten Vermögen für die Schulden der Firma.

Partnerschaftsgesellschaft (PartG)

Die PartG ist ähnlich wie die GbR, jedoch kann sie nur von Freiberuflern gegründet werden. Es gibt auch hier keine formellen Anforderungen an die Gründung, aber ein Gesellschaftsvertrag ist empfehlenswert. Die Partner haften nur mit ihrem Firmenvermögen.

Kommanditgesellschaft (KG)

Eine KG ist eine Gesellschaft, die von mindestens zwei Personen gegründet wird. Es gibt einen oder mehrere Komplementäre, die unbeschränkt haften, und einen oder mehrere Kommanditisten, die nur mit ihrer Einlage haften.

GmbH

Die GmbH ist eine der beliebtesten Firmenformen in Deutschland. Es gibt eine klare Trennung zwischen Geschäfts- und Privatvermögen und die Haftung ist auf das Firmenvermögen beschränkt. Es gibt jedoch formelle Anforderungen an die Gründung, wie zum Beispiel die Eintragung ins Handelsregister und die Einlage des Stammkapitals.

UG (haftungsbeschränkt)

Die UG (haftungsbeschränkt) ist eine Variante der GmbH und eignet sich besonders für Gründer mit begrenztem Kapital. Die Mindesteinlage beträgt nur 1 Euro, aber es gibt Einschränkungen bei der Ausschüttung von Gewinnen.

AG

Die AG ist eine der ältesten Firmenformen in Deutschland und wird oft von größeren Unternehmen gewählt. Die Haftung ist auf das Firmenvermögen beschränkt und die Aktien können an der Börse gehandelt werden. Es gibt jedoch viele formelle Anforderungen an die Gründung und den Betrieb einer AG.

Genossenschaft

Eine Genossenschaft ist eine Gesellschaft, die von mindestens sieben Personen gegründet wird und auf der Idee der gemeinsamen Selbsthilfe basiert. Die Mitglieder haften nur mit ihrem Anteil und es gibt eine demokratische Struktur.

Gesellschaft bürgerlichen Rechts (GbR) – Definition, Vorteile und Nachteile

Die Gesellschaft bürgerlichen Rechts, kurz GbR genannt, ist eine der am häufigsten gewählten Gesellschaftsformen in Deutschland. In diesem Artikel werden wir uns mit der Definition, den Vorteilen und Nachteilen sowie den wichtigsten Merkmalen dieser Gesellschaftsform befassen.

Was ist eine Gesellschaft bürgerlichen Rechts (GbR)?

Eine Gesellschaft bürgerlichen Rechts ist eine Gesellschaft, die von mindestens zwei Personen gegründet wird, um eine gemeinsame Geschäftstätigkeit auszuüben. Sie ist eine unkomplizierte und kostengünstige Möglichkeit für kleine Unternehmen, gemeinsam Geschäfte zu tätigen. In der GbR haften alle Gesellschafter unbeschränkt und solidarisch für alle Verbindlichkeiten der Gesellschaft.

Gründung einer GbR

Die Gründung einer GbR erfolgt durch einen Gesellschaftsvertrag, der in schriftlicher Form abgeschlossen wird. Der Gesellschaftsvertrag muss die Rechte und Pflichten der Gesellschafter, die Höhe ihrer Einlagen sowie die Geschäftsgrundlage der Gesellschaft enthalten.

Vorteile einer GbR

- Einfache Gründung: Die Gründung einer GbR ist einfach und kostengünstig.

- Flexibilität: Die GbR ist sehr flexibel in Bezug auf die Geschäftstätigkeit und kann leicht angepasst werden.

- Gemeinschaftliches Handeln: Jeder Gesellschafter kann seine Fähigkeiten und Erfahrungen in das Unternehmen einbringen.

- Haftungsbeschränkung: Es gibt keine Haftungsbeschränkung, aber die Haftung der Gesellschafter ist auf das Vermögen der Gesellschaft beschränkt.

- Besteuerung: Die GbR wird nicht als eigenständige juristische Person betrachtet, sondern als Personengesellschaft. Die Gewinne werden auf der Ebene der Gesellschafter besteuert.

Nachteile einer GbR

- Unbeschränkte Haftung: Die Gesellschafter haften unbeschränkt für die Verbindlichkeiten der Gesellschaft.

- Schwierigkeiten bei der Beschaffung von Kapital: Da die GbR keine eigenständige juristische Person ist, ist es schwieriger, Fremdkapital aufzunehmen.

- Mangelnde Kontinuität: Wenn ein Gesellschafter aussteigt oder verstirbt, muss die GbR aufgelöst werden, es sei denn, im Gesellschaftsvertrag ist etwas anderes vereinbart.

Merkmale einer GbR

- Mindestens zwei Gesellschafter: Die GbR muss von mindestens zwei Personen gegründet werden.

- Kein Mindestkapital: Es gibt keine Mindestkapitalanforderungen für die Gründung einer GbR.

- Gesellschaftsvertrag: Die GbR wird durch einen schriftlichen Gesellschaftsvertrag gegründet.

- Gemeinschaftliches Handeln: Alle Gesellschafter haben das Recht, Entscheidungen für die Gesellschaft zu treffen.

- Unbeschränkte Haftung: Die Gesellschafter haften unbeschränkt für alle Verbindlichkeiten der Gesellschaft.

Fazit

Die Gesellschaft bürgerlichen Rechts bietet eine unkomplizierte und flexible Möglichkeit für kleine Unternehmen, gemeinsam Geschäfte zu tätigen. Die Gründung einer GbR ist einfach und kostengünstig, und jeder Gesellschafter kann seine Fähigkeiten und Erfahrungen in das Unternehmen einbringen. Allerdings haften alle Gesellschafter unbeschränkt und solidarisch für alle Verbindlichkeiten der Gesellschaft, was ein Nachteil sein kann. Auch die Beschaffung von Kapital kann schwierig sein, da die GbR keine eigenständige juristische Person ist.

Insgesamt ist die GbR eine gute Wahl für kleine Unternehmen mit begrenztem Kapital und beschränktem Haftungsrisiko. Es ist jedoch wichtig, den Gesellschaftsvertrag sorgfältig zu gestalten und alle Details zu berücksichtigen, um spätere Probleme zu vermeiden.

FAQs

- Kann eine GbR nur von zwei Personen gegründet werden?

- Nein, eine GbR kann von mehr als zwei Personen gegründet werden.

- Kann eine GbR Fremdkapital aufnehmen?

- Ja, eine GbR kann Fremdkapital aufnehmen, aber es ist schwieriger als für eine GmbH oder AG.

- Wie wird eine GbR besteuert?

- Die GbR wird nicht als eigenständige juristische Person betrachtet, sondern als Personengesellschaft. Die Gewinne werden auf der Ebene der Gesellschafter besteuert.

- Können Gesellschafter aus der GbR austreten?

- Ja, Gesellschafter können aus der GbR austreten, aber es muss im Gesellschaftsvertrag geregelt sein.

- Kann eine GbR in eine andere Gesellschaftsform umgewandelt werden?

- Ja, eine GbR kann in eine andere Gesellschaftsform wie GmbH oder AG umgewandelt werden, aber es gibt spezifische rechtliche Anforderungen.

Partnerschaftsgesellschaft (PartG)

Partnerschaftsgesellschaft (PartG) is a form of partnership in Germany. It is a legal entity that allows two or more people to join forces and run a business together. The PartG is particularly useful for professionals such as lawyers, doctors, architects, and engineers who want to work together as partners. In this article, we will explore the concept of Partnerschaftsgesellschaft in detail, including its formation, benefits, and drawbacks.

Formation of Partnerschaftsgesellschaft (PartG)

The formation of a Partnerschaftsgesellschaft requires at least two partners who are registered members of a recognized profession, such as lawyers or doctors. The partners must sign a partnership agreement, which is a legally binding document that outlines the terms of the partnership, including the partners‘ rights and responsibilities, the name of the partnership, and the business objectives.

The partnership agreement must also be registered with the relevant authorities, and the partnership must be entered into the commercial register. The registration process involves providing personal and professional details of each partner, as well as details of the partnership agreement.

Benefits of Partnerschaftsgesellschaft (PartG)

One of the main benefits of a Partnerschaftsgesellschaft is that it is relatively easy and inexpensive to set up compared to other forms of partnership, such as the GmbH. Additionally, the PartG offers a high degree of flexibility, allowing partners to tailor the partnership agreement to suit their needs.

Another significant advantage of the PartG is that it offers personal liability protection to its partners. This means that the partners are not personally liable for the debts and obligations of the partnership, and their personal assets are protected from the creditors of the partnership.

The PartG also offers tax benefits to its partners. The partnership is not subject to corporate income tax, and the profits are taxed at the personal income tax rate of the partners. This can result in significant tax savings for the partners, especially if they are in a high tax bracket.

Drawbacks of Partnerschaftsgesellschaft (PartG)

One of the main drawbacks of a Partnerschaftsgesellschaft is that the liability protection offered is limited. The partners are still personally liable for any damages caused by their own negligence or misconduct, and their personal assets can be used to pay off such liabilities.

Another potential disadvantage is the lack of transferability of ownership. Since the partnership is based on the partners‘ personal skills and qualifications, the partnership agreement usually restricts the transfer of ownership to non-partners. This can make it difficult for partners to sell their share of the partnership or to bring in new partners.

Conclusion

In conclusion, a Partnerschaftsgesellschaft (PartG) is a useful form of partnership for professionals who want to work together and enjoy personal liability protection and tax benefits. It is a flexible and relatively easy and inexpensive way to set up a partnership. However, it also has some drawbacks, such as limited liability protection and lack of transferability of ownership.

FAQs

- Can anyone set up a Partnerschaftsgesellschaft? No, only registered members of recognized professions such as lawyers, doctors, architects, and engineers can set up a Partnerschaftsgesellschaft.

- Is a Partnerschaftsgesellschaft subject to corporate income tax? No, a Partnerschaftsgesellschaft is not subject to corporate income tax. The profits are taxed at the personal income tax rate of the partners.

- Can partners in a Partnerschaftsgesellschaft limit their liability? Yes, partners in a Partnerschaftsgesellschaft enjoy personal liability protection, but it is limited. They are still personally liable for any damages caused by their own negligence or misconduct.

Partnerschaftsgesellschaft (PartG): Definition, Vorteile und Nachteile

Partnerschaftsgesellschaft (PartG) ist eine spezielle Form der Gesellschaft bürgerlichen Rechts (GbR), die es zwei oder mehreren Personen ermöglicht, ihre Geschäfte gemeinsam zu führen. Im Gegensatz zu anderen Gesellschaftsformen können sich in einer PartG auch Freiberufler zusammenschließen und somit ihre Dienstleistungen gemeinsam anbieten. Dieser Artikel gibt einen Überblick über die Definition, Vorteile und Nachteile einer PartG.

Definition: Was ist eine Partnerschaftsgesellschaft (PartG)?

Eine PartG ist eine Gesellschaft bürgerlichen Rechts, die von zwei oder mehreren Personen gegründet werden kann. Im Gegensatz zu einer GbR können sich in einer PartG auch Freiberufler zusammenschließen und ihre Dienstleistungen gemeinsam anbieten. Die Gründung einer PartG erfolgt durch einen Partnerschaftsvertrag, der von allen Partnern unterzeichnet werden muss. Dieser Vertrag enthält Regelungen über die Geschäftsführung, die Gewinnverteilung und die Haftung der Partner.

Vorteile einer Partnerschaftsgesellschaft (PartG)

Die Gründung einer PartG bietet mehrere Vorteile:

1. Einfache Gründung

Die Gründung einer PartG ist im Vergleich zu anderen Gesellschaftsformen relativ einfach. Es gibt keine Mindestkapitalanforderungen und es müssen keine Satzungen oder Statuten erstellt werden. Es ist lediglich ein Partnerschaftsvertrag erforderlich, der von allen Partnern unterzeichnet wird.

2. Gemeinsame Nutzung von Ressourcen

Durch die Zusammenarbeit in einer PartG können Ressourcen wie Räumlichkeiten, Personal und Ausrüstung gemeinsam genutzt werden. Dies führt zu Kosteneinsparungen und einer effektiveren Nutzung der Ressourcen.

3. Steuerliche Vorteile

Eine PartG ist steuerlich transparent, d.h. die Gewinne und Verluste werden auf die Partner verteilt und in deren Einkommenssteuererklärungen ausgewiesen. Dies kann zu steuerlichen Vorteilen führen, insbesondere wenn die Partner unterschiedlich hohe Einkommen haben.

4. Haftungsbeschränkung

Anders als bei einer GbR haften die Partner einer PartG nur beschränkt für die Schulden und Verpflichtungen der Gesellschaft. Die persönliche Haftung ist auf das Gesellschaftsvermögen beschränkt.

Nachteile einer Partnerschaftsgesellschaft (PartG)

Trotz der Vorteile gibt es auch einige Nachteile, die bei der Gründung einer PartG berücksichtigt werden sollten:

1. Persönliche Haftung

Obwohl die persönliche Haftung beschränkt ist, haften die Partner einer PartG dennoch persönlich für die Schulden und Verpflichtungen der Gesellschaft. Dies bedeutet, dass sie im Falle von Verlusten oder Schulden mit ihrem Privatvermögen haften müssen.

2. Begrenzte Finanzierungsmöglichkeiten

Eine PartG kann nur begrenzt Finanzierungsmöglichkeiten nutzen. Es gibt keine Möglichkeit, Anteile an der Gesellschaft zu verEine PartG kann nur begrenzt Finanzierungsmöglichkeiten nutzen. Es gibt keine Möglichkeit, Anteile an der Gesellschaft zu verkaufen, um Kapital von Investoren zu erhalten. Auch eine Aufnahme von Fremdkapital durch Kredite ist begrenzt, da die Partner persönlich haften und somit die Kreditwürdigkeit der Gesellschaft von deren Bonität abhängt.

3. Eingeschränkte Flexibilität

Die Geschäftsführung einer PartG ist durch den Partnerschaftsvertrag geregelt. Änderungen müssen von allen Partnern genehmigt werden, was zu einer eingeschränkten Flexibilität führen kann.

4. Beschränkte Anzahl von Partnern

Eine PartG kann nur von maximal 50 Partnern gegründet werden. Dies kann ein Nachteil sein, wenn eine größere Anzahl von Partnern beteiligt werden soll.

Wie gründet man eine Partnerschaftsgesellschaft (PartG)?

Um eine PartG zu gründen, müssen die folgenden Schritte befolgt werden:

- Partnerschaftsvertrag erstellen: Der Partnerschaftsvertrag muss schriftlich erstellt werden und von allen Partnern unterzeichnet werden. Der Vertrag muss Regelungen über die Geschäftsführung, die Gewinnverteilung und die Haftung der Partner enthalten.

- Eintragung ins Handelsregister: Die PartG muss beim zuständigen Amtsgericht im Handelsregister eingetragen werden.

- Steuernummer beantragen: Die PartG muss beim Finanzamt eine Steuernummer beantragen.

- Gewerbeanmeldung: Wenn die PartG eine gewerbliche Tätigkeit ausübt, muss sie sich bei der zuständigen Gewerbebehörde anmelden.

Fazit

Eine Partnerschaftsgesellschaft (PartG) ist eine flexible und einfache Möglichkeit für Freiberufler und kleine Unternehmen, ihre Geschäfte gemeinsam zu führen. Die Gründung einer PartG bietet mehrere Vorteile wie die gemeinsame Nutzung von Ressourcen, steuerliche Vorteile und eine beschränkte persönliche Haftung. Es gibt jedoch auch einige Nachteile wie die beschränkte Anzahl von Partnern und die eingeschränkte Flexibilität. Wenn Sie eine PartG gründen möchten, sollten Sie sich von einem Experten beraten lassen, um sicherzustellen, dass Sie die richtige Entscheidung treffen.

Häufig gestellte Fragen (FAQs)

- Wer kann eine Partnerschaftsgesellschaft (PartG) gründen? Jeder kann eine PartG gründen, solange er mindestens einen anderen Partner hat.

- Wie viele Partner können an einer PartG beteiligt sein? Eine PartG kann maximal 50 Partner haben.

- Welche Vorteile bietet eine PartG im Vergleich zu einer GbR? Eine PartG bietet die Möglichkeit, sich auch mit Freiberuflern zusammenzuschließen und steuerliche Vorteile zu nutzen.

- Wie wird die Haftung bei einer PartG geregelt? Die persönliche Haftung der Partner ist auf das Gesellschaftsvermögen beschränkt.

- Können PartG-Anteile verkauft werden? Ja, die Anteile an einer PartG können verkauft werden, allerdings müssen die anderen Partner zustimmen.

Kommanditgesellschaft (KG) – Eine Einführung

Wenn es um die Gründung eines Unternehmens geht, gibt es viele Entscheidungen, die getroffen werden müssen, und eine davon ist die Wahl der richtigen Unternehmensform. Eine häufig verwendete Form in Deutschland ist die Kommanditgesellschaft (KG). In diesem Artikel werden wir uns mit der KG als Unternehmensform befassen, ihre Vor- und Nachteile besprechen und uns ansehen, wer eine KG gründen kann und wie sie gegründet wird.

Was ist eine Kommanditgesellschaft (KG)?

Eine Kommanditgesellschaft (KG) ist eine Form der Personengesellschaft, die aus mindestens einem Komplementär und einem oder mehreren Kommanditisten besteht. Der Komplementär ist dabei eine unbeschränkt haftende Gesellschafterin oder Gesellschafter, während die Kommanditisten nur mit ihrer Einlage haften. Der Komplementär ist somit für die Geschäftsführung der KG verantwortlich und trägt das volle unternehmerische Risiko. Die Kommanditisten hingegen haben kein Mitspracherecht in der Geschäftsführung und tragen nur das Risiko bis zur Höhe ihrer Einlage.

Vorteile einer Kommanditgesellschaft (KG)

Eine KG bietet verschiedene Vorteile für ihre Gesellschafterinnen und Gesellschafter. Ein wesentlicher Vorteil ist die Haftungsbeschränkung für die Kommanditisten. Diese haften nur mit ihrer Einlage und sind somit nicht persönlich für die Verbindlichkeiten der KG verantwortlich. Der Komplementär hingegen haftet mit seinem gesamten Privatvermögen und ist somit vollständig für die Verbindlichkeiten der KG verantwortlich.

Ein weiterer Vorteil ist die Flexibilität bei der Gründung und Führung einer KG. Es gibt keine Mindestkapitalanforderungen und keine besonderen formellen Anforderungen an die Gründung. Auch die Geschäftsführung kann frei gestaltet werden, solange die Rolle des Komplementärs eindeutig definiert ist.

Nachteile einer Kommanditgesellschaft (KG)

Neben den Vorteilen gibt es auch Nachteile bei der Gründung einer KG. Der größte Nachteil ist die unbeschränkte Haftung des Komplementärs. Dies bedeutet, dass der Komplementär mit seinem gesamten Privatvermögen für die Verbindlichkeiten der KG haftet. Dies kann insbesondere dann zu Problemen führen, wenn das Unternehmen Verluste macht oder in finanzielle Schwierigkeiten gerät.

Ein weiterer Nachteil ist die Begrenzung der Mitspracherechte der Kommanditisten. Sie haben kein Mitspracherecht in der Geschäftsführung und können somit nicht direkt Einfluss auf die Geschäftsentscheidungen nehmen.

Wer kann eine Kommanditgesellschaft (KG) gründen?

Eine KG kann von natürlichen und juristischen Personen gegründet werden. Es gibt keine besonderen Anforderungen an die Staatsangehörigkeit oder den Wohnsitz der Gesellschafterinnen und Gesellschafter.

Wie wird eine Kommanditgesellschaft (KG) gegründet?

Die Gründung einer KG ist relativ einfach und unkompliziert. Es gibt keine Mindestkapitalanforderungen oder besonderen formellen Anforderungen an die Gründung. Die Gründung erfolgt durch einen Gesellschaftsvertrag zwischen den Gesellschafterinnen und Gesellschaftern, in dem die Rechte und Pflichten der Gesellschafterinnen und Gesellschafter sowie die Geschäftsführung und die Einlagen der Kommanditisten festgelegt werden.

Der Gesellschaftsvertrag muss notariell beglaubigt werden und kann sowohl mündlich als auch schriftlich geschlossen werden. Es empfiehlt sich jedoch, den Vertrag schriftlich abzuschließen, um späteren Streitigkeiten vorzubeugen.

Steuern bei einer Kommanditgesellschaft (KG)

Eine KG unterliegt der Körperschaftsteuer und der Gewerbesteuer. Die Kommanditisten werden dabei wie Gesellschafterinnen und Gesellschafter einer Personengesellschaft behandelt und sind somit unbeschränkt steuerpflichtig. Der Komplementär hingegen ist als unbeschränkt haftender Gesellschafter selbständig und unterliegt daher der Einkommensteuer.

Fazit

Die Kommanditgesellschaft (KG) ist eine flexible und weit verbreitete Unternehmensform in Deutschland. Die Vorteile einer Haftungsbeschränkung für die Kommanditisten und der Flexibilität bei der Gründung und Führung einer KG werden jedoch durch die unbeschränkte Haftung des Komplementärs und die Einschränkung der Mitspracherechte der Kommanditisten ausgeglichen.

FAQs

- Kann eine Kommanditgesellschaft (KG) von einer Person allein gegründet werden?

- Ja, eine KG kann auch von einer Person allein gegründet werden, allerdings muss diese Person sowohl Komplementär als auch Kommanditist sein.

- Können Kommanditisten in einer KG Geschäftsführer sein?

- Nein, die Geschäftsführung einer KG obliegt ausschließlich dem Komplementär.

- Wie hoch muss die Einlage der Kommanditisten bei einer KG sein?

- Es gibt keine Mindesteinlage bei einer KG, die Einlage wird jedoch im Gesellschaftsvertrag festgelegt.

- Welche Form der Gründung ist empfehlenswert?

- Es empfiehlt sich, den Gesellschaftsvertrag schriftlich abzuschließen und notariell beglaubigen zu lassen, um späteren Streitigkeiten vorzubeugen.

- Welche Steuern fallen bei einer KG an?

- Eine KG unterliegt der Körperschaftsteuer und der Gewerbesteuer, während die Kommanditisten unbeschränkt steuerpflichtig sind und der Komplementär der Einkommensteuer unterliegt.

Was ist eine GmbH? – Alles was Sie über die Gesellschaft mit beschränkter Haftung wissen sollten

Die GmbH ist eine der beliebtesten Rechtsformen in Deutschland und wird oft als eine der besten Möglichkeiten angesehen, ein Unternehmen zu gründen. In diesem Artikel erfahren Sie alles, was Sie über die Gesellschaft mit beschränkter Haftung wissen müssen – von der Gründung über die Rechte und Pflichten der Gesellschafter bis hin zur Auflösung.

1. Was ist eine GmbH?

Eine GmbH ist eine Gesellschaft mit beschränkter Haftung. Im Gegensatz zu anderen Rechtsformen, wie beispielsweise der Einzelunternehmung, ist die Haftung der Gesellschafter auf das Stammkapital beschränkt. Dies bedeutet, dass die Gesellschafter nur bis zur Höhe ihrer Einlagen haften und somit ihr persönliches Vermögen nicht für die Verbindlichkeiten der Gesellschaft herangezogen werden kann.

2. Gründung einer GmbH

Voraussetzungen für die Gründung einer GmbH

Für die Gründung einer GmbH sind bestimmte Voraussetzungen zu erfüllen:

- Mindestens eine Person als Gesellschafter

- Mindestens ein Geschäftsführer

- Mindestens 25.000 Euro Stammkapital

- Gründungsurkunde

- Notarielle Beurkundung der Gründung

Gründungsprozess einer GmbH

Der Gründungsprozess einer GmbH kann in mehrere Schritte unterteilt werden. Zunächst müssen die Gesellschafter einen Gesellschaftsvertrag aufsetzen, der die grundlegenden Bedingungen für die Zusammenarbeit der Gesellschafter und die Organisation der GmbH festlegt. Anschließend muss das Stammkapital auf ein Konto der GmbH eingezahlt werden.

Notarielle Beurkundung

Für die Gründung einer GmbH ist eine notarielle Beurkundung erforderlich. Der Notar überprüft die Unterlagen und stellt sicher, dass alle gesetzlichen Voraussetzungen für die Gründung erfüllt sind. Nach der Beurkundung wird die GmbH im Handelsregister eingetragen und ist damit rechtsfähig.

3. Organe einer GmbH

Die GmbH hat zwei Organe: die Gesellschafterversammlung und den Geschäftsführer.

Geschäftsführer

Der Geschäftsführer leitet die Geschäfte der GmbH und ist für die Umsetzung der Beschlüsse der Gesellschafterversammlung verantwortlich. Er hat eine umfassende Entscheidungsbefugnis und trägt die Verantwortung für die Geschäftstätigkeit der GmbH. Der Geschäftsführer kann entweder einer der Gesellschafter oder eine externe Person sein. In jedem Fall muss er jedoch über ausreichende Kenntnisse und Erfahrungen im Bereich der Geschäftsführung verfügen.

4. Haftung in einer GmbH

Die Gesellschafter einer GmbH haften in der Regel nur bis zur Höhe des Stammkapitals, das in die GmbH eingezahlt wurde. Dadurch ist das persönliche Vermögen der Gesellschafter vor einer Insolvenz der GmbH geschützt. Allerdings kann es in bestimmten Fällen zur sogenannten „Durchgriffshaftung“ kommen, bei der die Gesellschafter persönlich haften müssen. Das ist zum Beispiel dann der Fall, wenn sie ihre Pflichten als Geschäftsführer verletzen oder unerlaubte Handlungen begehen.

5. Kapital und Anteile

Stammkapital

Das Stammkapital einer GmbH beträgt mindestens 25.000 Euro. Es muss bei der Gründung der GmbH vollständig eingezahlt werden und dient als Sicherheit für die Gläubiger. Das Stammkapital kann auch später erhöht werden, zum Beispiel durch Einzahlungen der Gesellschafter oder durch die Umwandlung von Rücklagen.

Anteile

Die Gesellschafter einer GmbH halten Anteile an der Gesellschaft, die in Form von Geschäftsanteilen ausgedrückt werden. Die Anteile können frei gehandelt werden, es gibt jedoch bestimmte Einschränkungen. So müssen beispielsweise bei einem Verkauf der Anteile andere Gesellschafter ein Vorkaufsrecht haben.

6. Besteuerung einer GmbH

Eine GmbH ist als juristische Person steuerpflichtig. Es gibt drei Arten von Steuern, die für eine GmbH relevant sind:

Körperschaftsteuer

Die Körperschaftsteuer wird auf den Gewinn der GmbH erhoben. Der aktuelle Steuersatz beträgt 15%. Die GmbH muss eine jährliche Steuererklärung abgeben.

Gewerbesteuer

Die Gewerbesteuer wird von den Gemeinden erhoben und beträgt zwischen 7% und 9% des Gewerbeertrags. Sie ist abhängig von der Höhe des Gewinns und der Größe der GmbH.

Umsatzsteuer

Die Umsatzsteuer wird auf die Produkte und Dienstleistungen der GmbH erhoben. Der aktuelle Steuersatz beträgt 19%.

7. Auflösung einer GmbH

Eine GmbH kann aus verschiedenen Gründen aufgelöst werden, zum Beispiel durch Beschluss der Gesellschafterversammlung oder durch Insolvenz. Es gibt zwei Möglichkeiten, eine GmbH aufzulösen:

Liquidation

Bei der Liquidation wird das Vermögen der GmbH verkauft und die Erlöse werden zur Begleichung der Verbindlichkeiten verwendet. Wenn alle Verbindlichkeiten beglichen sind, wird die GmbH gelöscht.

Insolvenz

Wenn eine GmbH zahlungsunfähig ist, muss sie Insolvenz anmelden. Ein Insolvenzverwalter übernimmt dann die Abwicklung der GmbH und versucht, die Verbindlichkeiten zu begleichen.

8. Vor- und Nachteile einer GmbH

Eine GmbH hat sowohl Vor- als auch Nachteile. Zu den Vorteilen gehören:

- Beschränkte Haftung der Gesellschafter

- Möglichkeit zur Aufnahme weiterer Gesellschafter und damit zur Erhöhung des Kapitals

- Möglichkeit zur Gestaltung von Beteiligungsverhältnissen durch unterschiedliche Anteile

- Steuervorteile durch die Möglichkeit der Gewinnthesaurierung

Zu den Nachteilen gehören:

- Gründungskosten und Notarkosten

- Höherer bürokratischer Aufwand im Vergleich zu anderen Rechtsformen

- Eingeschränkte Flexibilität bei der Entscheidungsfindung durch die Gesellschafterversammlung

9. FAQ

1. Können natürliche Personen und juristische Personen Gesellschafter einer GmbH sein?

Ja, sowohl natürliche als auch juristische Personen können Gesellschafter einer GmbH sein.

2. Können Geschäftsführer auch Gesellschafter einer GmbH sein?

Ja, es ist möglich, dass ein Geschäftsführer gleichzeitig auch Gesellschafter einer GmbH ist.

3. Können Gesellschafter einer GmbH für Verbindlichkeiten der GmbH haftbar gemacht werden?

Im Allgemeinen haften Gesellschafter einer GmbH nur bis zur Höhe ihres Kapitaleinsatzes. Allerdings kann es in bestimmten Fällen zur persönlichen Haftung der Gesellschafter kommen, zum Beispiel bei Verletzung von Pflichten oder unerlaubten Handlungen.

4. Was passiert, wenn das Stammkapital der GmbH aufgebraucht ist?

Wenn das Stammkapital der GmbH aufgebraucht ist, muss es erhöht werden. Andernfalls kann es zur Insolvenz der GmbH kommen.

5. Kann eine GmbH auch in eine andere Rechtsform umgewandelt werden?

Ja, es ist möglich, eine GmbH in eine andere Rechtsform umzuwandeln, zum Beispiel in eine Aktiengesellschaft oder eine Personengesellschaft.

Fazit

Die GmbH ist eine beliebte Rechtsform in Deutschland, die vor allem durch die beschränkte Haftung der Gesellschafter und die Möglichkeit der Kapitalerhöhung durch Aufnahme weiterer Gesellschafter attraktiv ist. Allerdings geht die Gründung einer GmbH mit höheren Kosten und einem höheren bürokratischen Aufwand einher. Wer sich für die Gründung einer GmbH entscheidet, sollte sich daher gut über die Voraussetzungen und Pflichten informieren und sich gegebenenfalls von einem Steuerberater oder Rechtsanwalt beraten lassen.

UG (haftungsbeschränkt) – Was Sie darüber wissen müssen

Wenn Sie darüber nachdenken, ein Unternehmen in Deutschland zu gründen, haben Sie wahrscheinlich schon von der Unternehmergesellschaft (haftungsbeschränkt) oder kurz UG gehört. Die UG ist eine flexible und beliebte Wahl für viele Unternehmer, die sich für eine Gesellschaft mit beschränkter Haftung (GmbH) entscheiden möchten. In diesem Artikel werden wir uns ausführlich mit der UG befassen und alles erklären, was Sie über diese Unternehmensform wissen müssen.

Was ist eine UG (haftungsbeschränkt)?

Eine UG (haftungsbeschränkt) ist eine in Deutschland ansässige Unternehmensform, die als eine Art Vorstufe zur GmbH angesehen werden kann. Im Gegensatz zur GmbH benötigt eine UG (haftungsbeschränkt) jedoch kein Mindestkapital von 25.000 Euro, sondern kann bereits mit einem Stammkapital von einem Euro gegründet werden. Die UG (haftungsbeschränkt) ist also eine flexible Wahl für Unternehmer, die noch nicht genügend Kapital zur Verfügung haben, um eine GmbH zu gründen.

Vorteile einer UG (haftungsbeschränkt)

Es gibt viele Vorteile, die eine UG (haftungsbeschränkt) bietet. Hier sind einige der wichtigsten:

1. Geringeres Mindestkapital

Wie bereits erwähnt, benötigt eine UG (haftungsbeschränkt) nur ein Stammkapital von einem Euro. Dies macht es einfacher für Unternehmer, die sich in der Gründungsphase befinden und noch nicht genügend Kapital haben, um eine GmbH zu gründen.

2. Haftungsbeschränkung

Wie bei der GmbH sind auch bei der UG (haftungsbeschränkt) die Haftungen auf das Geschäftsvermögen beschränkt. Die Gesellschafter haften also nicht mit ihrem privaten Vermögen.

3. Flexibilität

Eine UG (haftungsbeschränkt) bietet eine hohe Flexibilität, da die Gesellschaftsverträge individuell gestaltet werden können. Dies gibt den Gesellschaftern die Möglichkeit, die Gesellschaftsstruktur und die Entscheidungsprozesse an ihre spezifischen Bedürfnisse anzupassen.

Gründung einer UG (haftungsbeschränkt)

Die Gründung einer UG (haftungsbeschränkt) ist relativ einfach und kann in wenigen Schritten abgeschlossen werden. Hier sind die wichtigsten Schritte:

1. Wahl des Firmennamens

Zunächst müssen Sie einen geeigneten Firmennamen wählen. Es ist wichtig sicherzustellen, dass der Name einzigartig ist und nicht bereits von einem anderen Unternehmen verwendet wird.

2. Stammkapital

Als nächstes müssen Sie das Stammkapital festlegen. Da die UG (haftungsbeschränkt) bereits mit einem Stammkapital von einem Euro gegründet werden kann, ist dieser Schritt in der Regel einfach und unkompliziert.

3. Gesellschaftsvertrag

Der Gesellschaftsvertrag ist ein wichtiger Bestandteil der Gründung einer UG (haftungsbeschränkt). Der Vertrag muss notariell beglaubigtwerden. Im Gesellschaftsvertrag werden unter anderem die Namen der Gesellschafter, das Stammkapital, die Geschäftsführung und die Verteilung der Gewinne und Verluste festgelegt. Der Vertrag muss den gesetzlichen Anforderungen entsprechen und von einem Notar beglaubigt werden, um rechtskräftig zu sein.

4. Notarielle Beurkundung

Nachdem der Gesellschaftsvertrag erstellt wurde, muss dieser notariell beglaubigt werden. Dies ist ein wichtiger Schritt, da der Vertrag die rechtlichen Grundlagen für die UG (haftungsbeschränkt) festlegt.

5. Anmeldung beim Handelsregister

Die UG (haftungsbeschränkt) muss beim Handelsregister angemeldet werden, um offiziell als Unternehmen registriert zu werden. Es müssen verschiedene Dokumente eingereicht werden, darunter der notariell beglaubigte Gesellschaftsvertrag und der Nachweis über das Stammkapital.

6. Steuerliche Anmeldung

Als letzter Schritt muss die UG (haftungsbeschränkt) steuerlich angemeldet werden. Hierfür müssen Sie sich an das Finanzamt wenden und eine Steuernummer beantragen.

Steuern für eine UG (haftungsbeschränkt)

Eine UG (haftungsbeschränkt) ist wie jedes andere Unternehmen in Deutschland steuerpflichtig. Hier sind einige der wichtigsten Steuern, die für eine UG (haftungsbeschränkt) anfallen können:

1. Umsatzsteuer

Wenn die UG (haftungsbeschränkt) Waren oder Dienstleistungen verkauft, fällt in der Regel Umsatzsteuer an. Die Höhe der Umsatzsteuer hängt von der Art der verkauften Waren oder Dienstleistungen ab.

2. Gewerbesteuer

Die Gewerbesteuer ist eine kommunale Steuer, die von Unternehmen gezahlt werden muss. Die Höhe der Gewerbesteuer hängt von verschiedenen Faktoren ab, wie z.B. dem Standort und der Art des Unternehmens.

3. Körperschaftsteuer

Die Körperschaftsteuer ist eine Steuer, die von Kapitalgesellschaften wie der UG (haftungsbeschränkt) gezahlt werden muss. Die Höhe der Körperschaftsteuer beträgt derzeit 15 Prozent des Gewinns.

Fazit

Eine UG (haftungsbeschränkt) ist eine flexible und beliebte Unternehmensform in Deutschland. Sie bietet eine geringere Mindestkapitalanforderung und eine Haftungsbeschränkung für die Gesellschafter. Die Gründung einer UG (haftungsbeschränkt) ist relativ einfach und kann in wenigen Schritten abgeschlossen werden. Wie bei jedem Unternehmen müssen auch für eine UG (haftungsbeschränkt) verschiedene Steuern gezahlt werden.

FAQs

- Was ist der Unterschied zwischen einer UG (haftungsbeschränkt) und einer GmbH? Eine UG (haftungsbeschränkt) benötigt kein Mindestkapital von 25.000 Euro, sondern kann bereits mit einem Stammkapital von einem Euro gegründet werden.

- Kann eine UG (haftungsbeschränkt) in ein GmbH umgewandelt werden? Ja, eine UG (haftungsbeschränkt) kann in eine GmbH umgewandelt werden, sobald das Mindestkapital von 25.000 Euro erreicht ist.

- Was ist ein Gesellschaftsvertrag? Ein Gesellschaftsvertrag ist ein Vertrag zwischen den Gesellschaftern einer UG (haftungsbeschränkt), der die rechtlichen Grundlagen für die Gesellschaft festlegt.

- Wie viel kostet die Gründung einer UG (haftungsbeschränkt)? Die Kosten für die Gründung einer UG (haftungsbeschränkt) können je nach Anzahl der Gesellschafter und Notarkosten variieren, liegen aber in der Regel zwischen 500 und 1.000 Euro.

- Ist eine UG (haftungsbeschränkt) für alle Unternehmen geeignet? Eine UG (haftungsbeschränkt) kann für kleine bis mittlere Unternehmen eine gute Wahl sein, die noch nicht genügend Kapital für eine GmbH haben. Für größere Unternehmen ist eine GmbH jedoch oft die bessere Wahl.

AG: Ein Überblick über die Aktiengesellschaft in Deutschland

Die Aktiengesellschaft (AG) ist eine der beliebtesten Formen der Unternehmensgründung in Deutschland. In diesem Artikel werden wir uns mit den Grundlagen der AG befassen, einschließlich ihrer Definition, Vorteile, Nachteile, Gründung und Struktur.

Was ist eine Aktiengesellschaft?

Eine Aktiengesellschaft ist ein Unternehmen, dessen Kapital in Aktien aufgeteilt ist und dessen Eigentümer als Aktionäre bezeichnet werden. Die Aktiengesellschaft ist eine rechtliche Person, die unabhängig von ihren Eigentümern existiert. Die Haftung der Aktionäre ist auf ihre Einlagen beschränkt, was bedeutet, dass sie nicht für die Schulden des Unternehmens verantwortlich sind.

Vorteile einer AG

Die Gründung einer AG bietet viele Vorteile, wie zum Beispiel:

Haftungsbeschränkung

Eine der wichtigsten Vorteile einer AG ist die Haftungsbeschränkung. Die Aktionäre haften nur bis zur Höhe ihrer Einlage. Wenn die AG also in Schwierigkeiten gerät, müssen die Aktionäre nicht für die Schulden des Unternehmens aufkommen.

Kapitalbeschaffung

Eine AG kann auf verschiedene Weise Kapital beschaffen, einschließlich des Verkaufs von Aktien an Investoren oder der Ausgabe von Anleihen. Da die Aktionäre nur bis zur Höhe ihrer Einlage haften, sind sie bereit, mehr Kapital in das Unternehmen zu investieren.

Attraktivität für Investoren

Die Haftungsbeschränkung und die Möglichkeit, Kapital zu beschaffen, machen die AG zu einer attraktiven Investitionsmöglichkeit für Anleger. Investoren sind bereit, in Unternehmen zu investieren, die eine gute Rendite bieten und gleichzeitig ein geringeres Risiko aufweisen.

Image und Reputation

Die Gründung einer AG kann das Image und die Reputation des Unternehmens verbessern. Eine Aktiengesellschaft gilt als seriöses und professionelles Unternehmen, das sich an hohe Standards hält.

Nachteile einer AG

Neben den Vorteilen hat die Gründung einer AG auch Nachteile, wie zum Beispiel:

Hoher Gründungsaufwand

Die Gründung einer AG erfordert viel Aufwand und Zeit. Es müssen verschiedene Dokumente erstellt und eingereicht werden, und es gibt viele gesetzliche Anforderungen, die erfüllt werden müssen.

Hohe Kosten

Die Gründung einer AG ist auch mit hohen Kosten verbunden. Es müssen beispielsweise Anwaltskosten, Notargebühren und Steuern bezahlt werden.

Hohe Ansprüche an die Transparenz

Als Aktiengesellschaft muss das Unternehmen bestimmte Transparenzanforderungen erfüllen. Es muss beispielsweise regelmäßig seine Finanzen offenlegen und seine Aktionäre über wichtige Entwicklungen informieren.

Geringe Kontrolle

Da die Aktionäre das Unternehmen besitzen, kann es schwierig sein, die Kontrolle über das Unternehmen besitzen, kann es schwierig sein, die Kontrolle über das Unternehmen zu behalten. Insbesondere bei einer breiten Aktionärsbasis kann es schwierig sein, alle Aktionäre zu koordinieren und auf eine gemeinsame Linie zu bringen. Dies kann zu Schwierigkeiten bei der Umsetzung der Geschäftsstrategie führen und die Entscheidungsfindung im Unternehmen erschweren. Um dieses Problem zu lösen, ist es wichtig, eine klare Unternehmensstruktur und eine transparente Kommunikation zwischen Vorstand, Aufsichtsrat und Aktionären sicherzustellen.

Gründung einer AG

Die Gründung einer AG in Deutschland erfordert die Erfüllung bestimmter gesetzlicher Anforderungen. Dazu gehören:

Mindestkapital

Das Mindestkapital für die Gründung einer AG beträgt in Deutschland 50.000 Euro. Das Kapital muss in bar eingezahlt werden.

Gründungsdokumente

Es müssen verschiedene Gründungsdokumente erstellt werden, wie zum Beispiel die Satzung, die den Rahmen für die Geschäftstätigkeit der AG festlegt, und der Gründungsvertrag, der die Bedingungen der Gründung und die Identität der Aktionäre festhält.

Eintragung ins Handelsregister

Die AG muss ins Handelsregister eingetragen werden. Dazu müssen die Gründungsdokumente beim zuständigen Amtsgericht eingereicht werden.

Bestellung eines Vorstands

Die AG benötigt einen Vorstand, der das Unternehmen leitet und vertreten kann. Der Vorstand wird vom Aufsichtsrat bestellt.

Bestellung eines Aufsichtsrats

Der Aufsichtsrat ist das Kontrollgremium der AG. Er überwacht den Vorstand und kontrolliert die Geschäftsführung.

Struktur einer AG

Die Struktur einer AG besteht aus verschiedenen Organen, die zusammen die Geschäftsführung des Unternehmens bilden. Dazu gehören:

Vorstand

Der Vorstand leitet das Unternehmen und vertritt es nach außen. Er ist für die Umsetzung der Geschäftsstrategie verantwortlich.

Aufsichtsrat

Der Aufsichtsrat überwacht den Vorstand und kontrolliert die Geschäftsführung. Er bestellt und entlässt den Vorstand und entscheidet über wichtige Geschäftsangelegenheiten.

Hauptversammlung

Die Hauptversammlung ist das höchste Organ der AG. Sie ist für wichtige Entscheidungen wie die Wahl des Aufsichtsrats und die Entlastung des Vorstands zuständig.

Abschlussprüfer

Der Abschlussprüfer prüft den Jahresabschluss der AG und gibt eine Stellungnahme ab.

Fazit

Die Gründung einer Aktiengesellschaft bietet viele Vorteile, wie die Haftungsbeschränkung und die Möglichkeit, Kapital zu beschaffen. Allerdings sind auch hoher Gründungsaufwand, hohe Kosten und hohe Transparenzanforderungen zu berücksichtigen.

Die Struktur einer AG umfasst verschiedene Organe, wie Vorstand, Aufsichtsrat und Hauptversammlung, die zusammen die Geschäftsführung des Unternehmens bilden.

FAQs

Wie unterscheidet sich eine AG von einer GmbH?

Eine GmbH (Gesellschaft mit beschränkter Haftung) hat im Gegensatz zur AG kein Mindestkapital. Die Haftung der Gesellschafter ist auf ihre Einlage beschränkt, während bei der AG die Haftung der Aktionäre auf ihre Einlagen beschränkt ist.

Können auch Einzelpersonen eine AG gründen?

Ja, es ist möglich, eine AG als Einzelperson zu gründen, jedoch ist dies aufgrund des hohen Mindestkapitals von 50.000 Euro eher ungewöhnlich.

Wie werden die Aktionäre einer AG entlohnt?

Die Aktionäre einer AG erhalten in der Regel eine Dividende, die aus dem Gewinn des Unternehmens gezahlt wird. Die Höhe der Dividende hängt von der Geschäftsentwicklung ab.

Kann eine AG auch Insolvenz anmelden?

Ja, auch eine AG kann Insolvenz anmelden, wenn sie zahlungsunfähig ist oder überschuldet.

Was ist der Unterschied zwischen einem Vorstand und einem Aufsichtsrat?

Der Vorstand leitet das Unternehmen und vertritt es nach außen, während der Aufsichtsrat das Kontrollgremium ist, das den Vorstand überwacht und kontrolliert.

Wie können Aktionäre in die Entscheidungen der AG eingreifen?

Aktionäre können ihre Stimmen auf der Hauptversammlung abgeben und so an wichtigen Entscheidungen, wie der Wahl des Aufsichtsrats oder der Entlastung des Vorstands, teilnehmen. Je nach Anzahl der Aktien hat jeder Aktionär eine Stimme.

Zusammenfassung

Die AG ist eine der beliebtesten Formen der Unternehmensgründung in Deutschland. Sie bietet viele Vorteile, wie die Haftungsbeschränkung und die Möglichkeit, Kapital zu beschaffen. Allerdings sind auch hoher Gründungsaufwand, hohe Kosten und hohe Transparenzanforderungen zu berücksichtigen. Die Struktur einer AG umfasst verschiedene Organe, wie Vorstand, Aufsichtsrat und Hauptversammlung, die zusammen die Geschäftsführung des Unternehmens bilden.

Wenn Sie eine AG gründen möchten, sollten Sie sich gründlich über die rechtlichen Anforderungen informieren und gegebenenfalls eine Fachperson zur Beratung hinzuziehen.

Genossenschaft: Was ist das und welche Vorteile bringt sie?

Die Genossenschaft ist eine besondere Form des Unternehmens, die auf Selbsthilfe und Selbstverwaltung basiert. In Deutschland gibt es rund 7.000 Genossenschaften, die in verschiedenen Branchen wie Landwirtschaft, Handwerk, Handel oder Wohnungswirtschaft tätig sind. In diesem Artikel erfahren Sie, was eine Genossenschaft auszeichnet, welche Vorteile sie bietet und wie Sie Mitglied werden können.

Was ist eine Genossenschaft?

Eine Genossenschaft ist ein Unternehmen, das von einer Gruppe von Menschen gegründet wurde, um gemeinsam wirtschaftlich erfolgreich zu sein. Im Gegensatz zu anderen Unternehmensformen steht bei der Genossenschaft nicht der Profit im Vordergrund, sondern die Förderung der Interessen ihrer Mitglieder. Jedes Mitglied hat eine Stimme, unabhängig von seiner Kapitalbeteiligung. Dies bedeutet, dass die Entscheidungen demokratisch und gemeinschaftlich getroffen werden.

Die Geschichte der Genossenschaft

Die Idee der Genossenschaft wurde im 19. Jahrhundert von Friedrich Wilhelm Raiffeisen und Hermann Schulze-Delitzsch in Deutschland entwickelt. Sie wollten den Bauern und Handwerkern eine Möglichkeit geben, ihre Lebensbedingungen zu verbessern und sich gegen die Ausbeutung durch Großgrundbesitzer und Händler zu wehren. Seitdem hat sich die Genossenschaft weltweit verbreitet und ist heute in vielen Branchen vertreten.

Die Vorteile einer Genossenschaft

Eine Genossenschaft bietet ihren Mitgliedern viele Vorteile. Hier sind einige der wichtigsten:

1. Mitbestimmung und demokratische Entscheidungsfindung

Jedes Mitglied hat eine Stimme und kann an der Entscheidungsfindung teilnehmen. Dadurch werden die Interessen der Mitglieder berücksichtigt und die Entscheidungen sind transparent und nachvollziehbar.

2. Gemeinschaftliche Finanzierung und Absicherung

Die Mitglieder tragen gemeinsam das finanzielle Risiko und können so größere Investitionen tätigen. Zudem können sie sich gegen Risiken wie Krankheit oder Arbeitslosigkeit absichern.

3. Günstigere Preise und bessere Qualität

Durch den gemeinschaftlichen Einkauf und die Zusammenarbeit können Genossenschaften oft günstigere Preise und eine höhere Qualität erreichen als Einzelunternehmen.

4. Soziale Verantwortung und Nachhaltigkeit

Genossenschaften haben oft eine soziale und ökologische Ausrichtung und setzen sich für die Interessen ihrer Mitglieder und der Gesellschaft ein.

Wie werde ich Mitglied einer Genossenschaft?

Um Mitglied einer Genossenschaft zu werden, müssen Sie in der Regel einen Anteil an der Genossenschaft erwerben. Dieser Anteil kann je nach Genossenschaft unterschiedlich hoch sein und wird meist in Form von Geschäftsanteilen oder Genossenschaftsanteilen ausgegeben. Mit dem Erwerb des Anteils wird man Mitglied der Genossenschaft und hat ein Stimmrecht in der Mitgliederversammlung.

Fazit

Die Genossenschaft ist eine besondere Form des Unternehmens, die auf Selbsthilfe und Selbstverwaltung basiert. Sie bietet ihren Mitgliedern viele Vorteile wie Mitbestimmung, gemeinschaftliche Finanzierung und Absicherung,eine höhere Qualität zu günstigeren Preisen und eine soziale Verantwortung und Nachhaltigkeit. Wenn Sie Teil einer Gemeinschaft sein möchten, die sich für Ihre Interessen einsetzt und Ihnen eine demokratische Mitsprache ermöglicht, ist die Genossenschaft eine gute Wahl. Durch den Erwerb von Anteilen können Sie Mitglied einer Genossenschaft werden und von den vielen Vorteilen profitieren.